加密货币诈骗交税标准解析:如何合法应对加密

随着区块链技术的迅猛发展和加密货币的普及,越来越多的人对加密资产产生了浓厚的兴趣。然而,反之而来的,却是加密货币诈骗事件的频发。在这样的背景下,加密货币的交税标准不仅关系到个人的投资收益,更涉及到如何合法合规地处理因诈骗而产生的财务损失。这篇文章旨在为投资者解析加密货币诈骗交税的标准,帮助他们在面临欺诈时,能够正确处理相关财务问题。

#### 2. 加密货币和诈骗的定义加密货币是一种使用密码学技术确保交易安全的数字或虚拟货币。常见的加密货币包括比特币、以太坊等,而加密货币诈骗则是指利用这些虚拟货币进行的欺诈行为,受害者通常会被引导投资无效的项目或被迫转移实际资产。

加密货币诈骗的常见类型包括: 1. 伪装成合法交易所的假网站。 2. 通过高收益承诺引诱投资者。 3. 泄露用户私钥的信息诈骗。 4. 针对新手的教育诈骗课程。

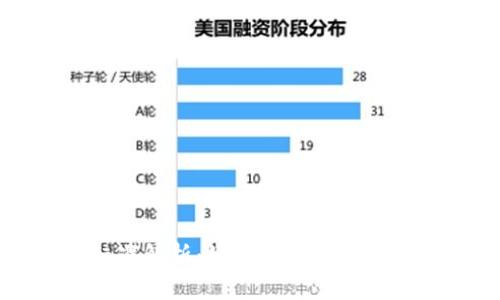

#### 3. 各国对加密货币交易的税收政策针对加密货币交易的税收政策因国家而异。在美国,IRS(国税局)对加密货币的征税规定比较明确,将其视为财产,对投资收入征收资本利得税。

而在中国,整体上针对加密货币的监管比较严格,个人投资加密货币的盈亏未必能够合法合规地进行税收申报。此外,欧盟国家普遍倾向于对加密交易进行增值税征收。

#### 4. 诈骗损失的税务处理当投资者遭遇加密货币诈骗时,如何处理诈骗损失,成为一个不容忽视的问题。首先,投资者需要保存相关证据,包括转账记录、通讯记录等,以便在必要时进行透明的税务申报。

在实际税务处理中,投资者可以在申报时将这些损失作为扣除项来减轻纳税义务,但必须遵循各国的具体规定。

#### 5. 合规和报告要求任何用户在进行加密货币交易时,均需清楚交税义务与报告要求。这不仅涉及到个人的法律责任,还可能影响后续的审计和法律追责。

在美国,IRS要求投资者报告超出特定金额的交易,而在中国则可能面临更为严厉的监管措施。

#### 6. 法律与合规建议如果遭遇加密货币诈骗,受害者需要及时寻求法律帮助。首先,尽量收集和保存所有可以证明交易的证据,包括聊天记录和银行转账的细节。

其次,受害者应联系专业的法律顾问,考虑追讨损失的具体方案,维护自身的合法权益。

#### 7. 常见问题解答投资者可能会对加密货币诈骗交税标准产生许多疑问。以下是六个相关

1. 如果我遭遇诈骗,是否可以申请税收减免?

原则上,投资者可以在特定条件下申请减免,但必须确保证明其受损情况。

2. 如何证明我确实遭遇了诈骗?

准备好聊天记录、转账记录、对方身份的证明材料等,即可帮助证明所遭受的损失。

3. 我需要如何记录我的加密货币交易?

良好的交易记录包括日期、金额、交易对手及交易的具体方式等,这将成为申报纳税的重要参考。

4. 如果我被诈骗了,但未能追讨成功,应该如何处理税务?

如果没有追回资金,可以考虑以“不可追回的损失”来进行税务处理,但需获取合法的建议。

5. 在申报时,我需要提供哪些具体证据?

提供转账记录、相关邮件、社交媒体聊天纪录等证据,以便税务审核时能正确核准损失。

6. 各国在加密货币诈骗交税问题上的政策是否一致?

不一致,对于每个国家的具体政策需要特别关注,以确保符合当地的法律规定。

通过以上内容,我们希望能为广大加密货币投资者在面对诈骗事件时能够从容应对,合理合法地处理所面临的税务问题。